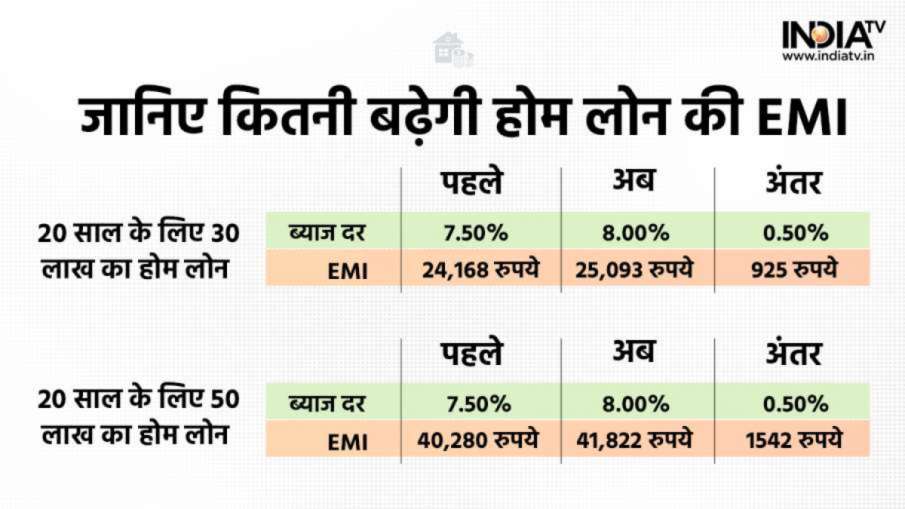

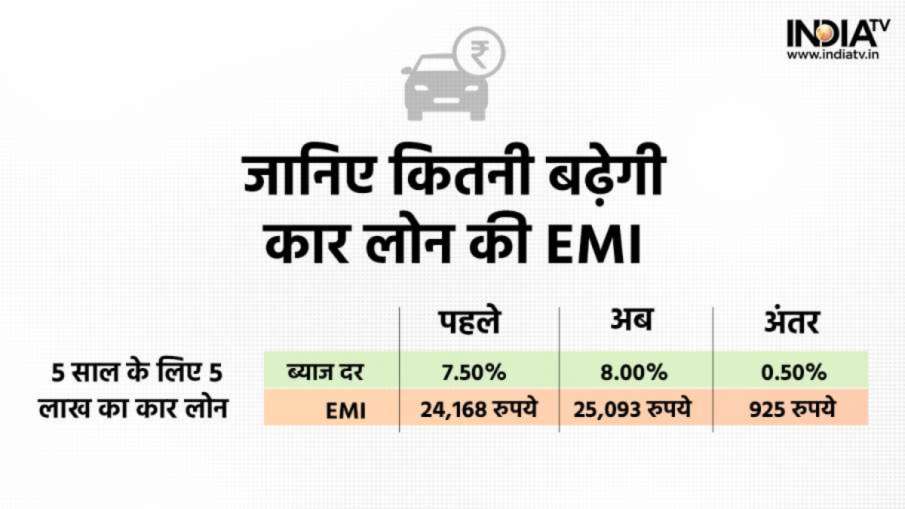

रेपो रेट में 50 बेसिस प्वाइंट की बढ़ोतरी होने से रिजर्व बैंक की तरफ से बैंकों को लोन महंगी दर पर मिलेगा। इस प्रकार बैंक भी इस बढ़ी लागत को ग्राहकों से वसूलेंगे जिससे कर्ज लेने की दरें महंगी हो जाएंगी।

RBI Policy: भारतीय रिजर्व बैंक (आरबीआई) ने एक बार फिर रेपो रेट में 0.50 फीसदी की बड़ी बढ़ोत्तरी की है। इसके बाद रेपो रेट 5.90 फीसदी पर पहुंच गई है। शुक्रवार को खत्म हुई अपनी बाय-मंथली बैठक के बाद प्रेस कॉन्फ्रेंस में रिजर्व बैंक के गवर्नर शक्तिकांत दास ने भारत की मौजूदा आर्थिक स्थिति पर रिपोर्ट पेश की। उन्होंने बताया कि सप्लाई चेन प्रभावित होने और जरूरी सामान की आसमान छूती कीमत ने ब्याज दरों में बढ़ोत्तरी के लिए मजबूर किया है। अमेरिकी फेड रिजर्व (US Fed Reserve) ने ब्याज दरों में लगातार तीसरी बार 75 बेसिस पॉइंट्स की बढ़ोतरी की है। इससे रुपये पर दबाव बढ़ गया है। साथ ही खुदरा महंगाई (retail inflation) भी अगस्त में फिर बढ़ गई है।

बता दें कि पिछले महीने 5 अगस्त को आरबीआई ने रेपो रेट को आधा फीसदी बढ़ाकर 5.40 फीसदी कर दिया था। इससे पहले, 4 मई 2022 को, आरबीआई ने पॉलिसी रेपो रेट को 40 आधार अंक बढ़ाकर 4.40% करके सबको चौंका दिया था, जबकि स्थायी जमा सुविधा (SDF) दर को 4.15% और मार्जिनल स्टैंडिंग फैसिलिटी (MSF) रेट और बैंक रेट को 4.65% पर एडजस्ट किया था।

दूसरे लोन भी महंगे हो जाएंगे

होम लोन के अलावा वीकल लोन (vehicle loan), एजुकेशन लोन (education loan), पर्सनल लोन (personal loan) और बिजनस लोन (business loan) भी महंगा हो जाएगा। बोरोइंग कॉस्ट बढ़ने से आम लोग अनावश्यक खर्च से बचते हैं जिससे मांग घटती है। हालांकि रेपो रेट में बढ़ोतरी का उन ग्राहकों को फायदा होगा जिन्होंने एफडी (FD) करा रखी है।

अगली तीन तिमाही में महंगाई दर 6% से ऊपर रहने की आशंका

आरबीआई ने अपनी मौद्रिक पॉलिसी में अनुमान लगाया है कि अगल तीन तिमाही में महंगाई दर 6 फीसदी से ऊपर रहने की आशंका है। आरबीआई ने रूस और यूक्रेन के बीच जारी युद्ध से सप्लाई चेन प्रभावित होने के कारण महंगाई में उछाल आने की बात कही है। आरबीआई का कहना है कि एक्साइज ड्यूटी में कटौती से आसमान छूती महंगाई से राहत मिलेगी।

ग्रामीण मांग में धीरे-धीरे सुधार जारी

भले ही महंगाई ने आरबीआई को ब्याज दर में बढ़ोतरी करने को मजबूर किया है लेकिन आरबीआई का मानना है कि इसका असर देश की जीडीपी ग्रोथ पर नहीं होगा। आरबीआई ने वित्त वर्ष 2023 के लिए जीडीपी ग्रोथ की दर को 7.2 फीसदी पर बरकरार रहा है। वहीं, आरबीआई ने कहा है कि एक बार फिर से ग्रामीण और शहरी मांग में सुधार देखने को मिल रहा है। यह भारतीय अर्थव्यवस्था के लिए अच्छे संकेत हैं।

रेपो रेट (Repo Rate)

रेपो रेट को आसान भाषा में ऐसे समझा जा सकता है। बैंक हमें कर्ज देते हैं और उस कर्ज पर हमें ब्याज देना पड़ता है। ठीक वैसे ही बैंकों को भी अपने रोजमर्रा के कामकाज के लिए भारी-भरकम रकम की जरूरत पड़ जाती है और वे भारतीय रिजर्व बैंक (आरबीआई) से कर्ज लेते हैं। इस ऋण पर रिजर्व बैंक जिस दर से उनसे ब्याज वसूल करता है, उसे रेपो रेट कहते हैं।

रेपो रेट से आम आदमी पर क्या पड़ता है प्रभाव

जब बैंकों को कम ब्याज दर पर ऋण उपलब्ध होगा यानी रेपो रेट कम होगा तो वो भी अपने ग्राहकों को सस्ता कर्ज दे सकते हैं। और यदि रिजर्व बैंक रेपो रेट बढ़ाएगा तो बैंकों के लिए कर्ज लेना महंगा हो जाएगा और वे अपने ग्राहकों के लिए कर्ज महंगा कर देंगे।

रिवर्स रेपो रेट (Reverse Repo Rate)

यह रेपो रेट से उलट होता है। बैंकों के पास जब दिन-भर के कामकाज के बाद बड़ी रकम बची रह जाती है, तो उस रकम को रिजर्व बैंक में रख देते हैं। इस रकम पर आरबीआई उन्हें ब्याज देता है। रिजर्व बैंक इस रकम पर जिस दर से ब्याज देता है, उसे रिवर्स रेपो रेट कहते हैं।

रिवर्स रेपो रेट का आम आदमी पर ऐसे पड़ता है प्रभाव

जब भी बाजारों में बहुत ज्यादा नकदी दिखाई देती है, आरबीआई रिवर्स रेपो रेट बढ़ा देता है, ताकि बैंक ज्यादा ब्याज कमाने के लिए अपनी रकम उसके पास जमा करा दें। इस तरह बैंकों के कब्जे में बाजार में छोड़ने के लिए कम रकम रह जाएगी।

जानिए क्या होता है नकद आरक्षित अनुपात (Cash Reserve Ratio/CRR)

बैंकिंग नियमों के तहत हर बैंक को अपने कुल कैश रिजर्व का एक निश्चित हिस्सा रिजर्व बैंक के पास रखना ही होता है, जिसे कैश रिजर्व रेश्यो अथवा नकद आरक्षित अनुपात (सीआरआर) कहा जाता है। यह नियम इसलिए बनाए गए हैं, ताकि यदि किसी भी वक्त किसी भी बैंक में बहुत बड़ी तादाद में जमाकर्ताओं को रकम निकालने की जरूरत पड़े तो बैंक पैसा चुकाने से मना न कर सके।

आम आदमी पर सीआरआर का ऐसे पड़ता है प्रभाव

अगर सीआरआर बढ़ता है तो बैंकों को ज्यादा बड़ा हिस्सा रिजर्व बैंक के पास रखना होगा और उनके पास कर्ज के रूप में देने के लिए कम रकम रह जाएगी। यानी आम आदमी को कर्ज देने के लिए बैंकों के पास पैसा कम होगा। अगर रिजर्व बैंक सीआरआर को घटाता है तो बाजार नकदी का प्रवाह बढ़ जाता है।

क्या है एसएलआर (Statutory liquidity ratio/वैधानिक तरलता अनुपात)

जिस रेट पर बैंक अपना पैसा सरकार के पास रखते हैं, उसे एसएलआर कहते हैं। नकदी को नियंत्रित करने के लिए इसका इस्तेमाल किया जाता है। कमर्शियल बैंकों को एक खास रकम जमा करानी होती है, जिसका इस्तेमाल किसी इमरजेंसी लेन-देन को पूरा करने में किया जाता है।